会计人员在财务工作中除了要具备一定的做账报税技能以外,还应该要有应对税务稽查及防范涉税风险的意识,这样才能更加得到老板的赏识,让自己在财务工作岗位上得到更进一步地提升。那么,在实际的财务工作中到底如何应对税务稽查与防范涉税风险呢?请继续往下阅读!

会计人员在财务工作中除了要具备一定的做账报税技能以外,还应该要有应对税务稽查及防范涉税风险的意识,这样才能更加得到老板的赏识,让自己在财务工作岗位上得到更进一步地提升。那么,在实际的财务工作中到底如何应对税务稽查与防范涉税风险呢?请继续往下阅读!

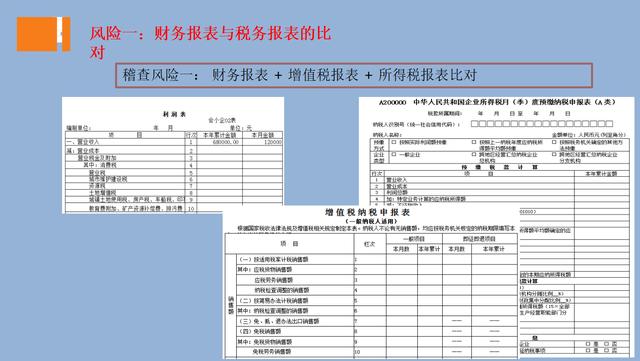

稽查风险1,财务报表与税务报表的比对

案例

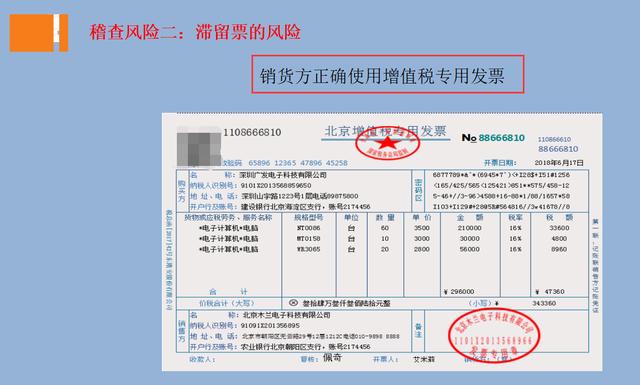

稽查风险2,滞留票的风险

形成滞留票对双方的影响

1、对于销货方的影响,税局怀疑虚开增值税发票

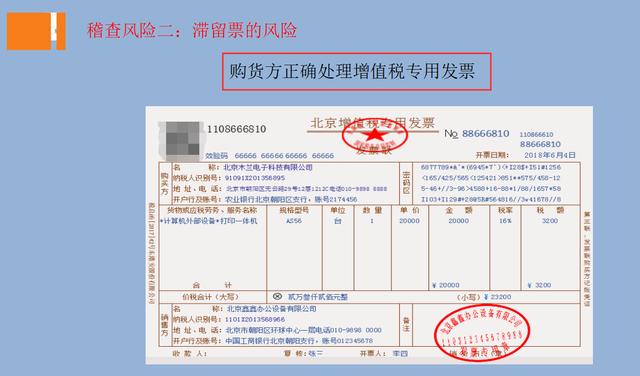

2、对购货方的影响,税局怀疑隐瞒销项收入。

销货方正确使用增值税专用发票

增值税发票开具管理

(财税〔2016〕36号)附件1《营业税改征增税试点实施办法》第五十三

条第二款规定,属于下列情形之一的,不得开具增值税专用发票:

(一)向消费者个人销售服务、无形资产或者不动产;

(二)适用免征增值税规定的应税行为。

购货方正确处理增值税专用发票

方法一:不认证、不抵扣

企业取得了不得抵扣的专用发票,因为无法抵扣,所以不认

证、不抵扣,在会计上视同取得普通发票处理:

借:固定资产/库存商品等

贷:银行存款

分析:这种方法的优点是简便,缺点是形成滞留票。

方法二:只认证、不抵扣

企业取得了不得抵扣的专用发票,认证但不抵扣。会计处理如下:

①取得增值税专用发票时

借:固定资产/库存商品等

应交税费——待抵扣进项税额 贷:银行存款

②借:相关科目

贷:应交税费——待抵扣进项税额

分析:这种方法的优点也是简便,缺点是不符合财政部关于增值税的会计处理 要求,可能会对以后不得抵扣项目改变用途变为可抵扣项目造成不利影响。

方法三:认证、抵扣、进项税额转出

①取得增值税专用发票时

借:固定资产/库存商品等

应交税费——待认证进项税额

贷:银行存款("应付账款"等)

②经税务机关认证后

借:应交税费——应交增值税(进项税额) 贷:应交税费——待认证进项税额

③按现行增值税制度规定转出时

借:相关科目

贷:应交税费——应交增值税(进项税额转出)

解析:这种方法虽然比较麻烦,但是最稳妥的做法。

稽查风险3,未开票收入的风险

稽查风险4,销项与进项发票的对比

稽查风险5,四流不一致的风险

稽查风险6,虚开发票的风险

稽查风险7,增值税发票风险

稽查风险8,长期零申报

稽查风险9,税负率异常

......

二、 如何应对税务稽查

以上关于如何应对税务稽查与防范涉税风险,由于文章篇幅限制,今天就介绍到这里了。想要全面学习应对税务稽查与防范涉税风险的,我们有免费试听课程,大家有意向的,添加右上方老师微信进行试听学习吧。

上一篇:增值税涉税风险点识别及处理方法

下一篇:企业该如何把控税务风险

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】