全年工作结束,很多企业都是会为员工发放年终奖金的,但是根据相关税法的规定,员工取得年终奖金是要缴纳个人所得税的。最关键的问题来了,年终奖要怎么方法才能使员工拿到更多的奖金呢?年终奖个人所得税纳税筹划,小编整理了相关案例,希望对大家的工作有益处。

全年工作结束,很多企业都是会为员工发放年终奖金的,但是根据相关税法的规定,员工取得年终奖金是要缴纳个人所得税的。最关键的问题来了,年终奖要怎么方法才能使员工拿到更多的奖金呢?年终奖个人所得税纳税筹划,小编整理了相关案例,希望对大家的工作有益处。

简单来讲,“全年一次性奖金”采用将所发奖金平摊至月找税率的方法,一般来讲,可以拉低税率,降低税负。但,也只是“一般来讲”;有时候,适用“全年一次性奖金”计税方法未必省税,反而会导致税负提高。依照税法规定,行使工资、(全年一次性)奖金分配、选择之权利,以使税负最优,即本文之目的。

案例一

甲公司有张三、李四两名员工,2019年度工资、奖金分配及个税计算情况如下表:

注1:各项扣除包括费用60000元,专项扣除、专项附加扣除及其他扣除,合计80000元。

注2:应纳税额计算

(一)张三(工资、年终奖分别计算):

40000-80000<0,工资部分应纳税额为0;

30000÷12=2500,适用税率3%,速算扣除数0;

年终奖部分应纳税额:30000×3%=900元

张三应纳税额合计900元。

(二)李四(工资、年终奖合并计算):

(40000+30000)-80000<0,应纳税额为0;

注3:依照税法规定,年终奖是否单独计税,纳税人有选择权利。

注4:新税法下,工资薪金所得年度计税,月度只是预扣预缴(由于累计计算,最终也是归入年度);因此,我们计算时直接按照年度计算。

如上所述,若将年终奖并入月度工资奖金计税,可以充分使用扣除限额;而若单独计税,则相当于浪费了扣除标准,而使税负升高。因此,如果月度工资奖金金额未及各项扣除金额,则建议不选择适用年终奖计税办法,直接并入月度工资奖金计税较好。

案例二

乙公司有赵大、钱二两名员工,2019年度工资、奖金分配及个税计算情况如下表:

注5应纳税额计算

(一)赵大(工资、年终奖分别计算):

工资部分应纳税额:(90000-80000)×3%=100元;

20000÷12=1666.67,适用税率3%,速算扣除数0;

年终奖部分应纳税额:20000×3%=600元

赵大应纳税额合计900元。

(二)钱二(工资、年终奖合并计算):

(90000+20000-80000)×3%=900元;

上述情形,无论对于年终奖是否单独计税,适用税率皆为3%,计算应纳税额一样。因此,如果月度工资奖金金额大于各项扣除金额,且全年收入减各项扣除金额小于36000元,是否单独适用全年一次性奖金计税政策对于计算个人所得税并无影响。

案例三

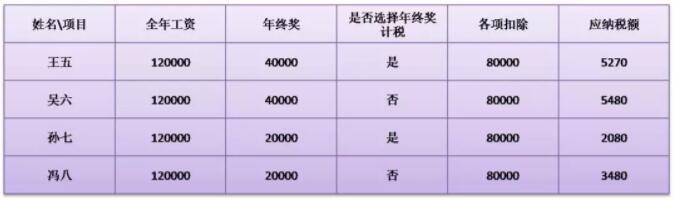

丙公司有王五等四名员工,2019年度工资、奖金分配及个税计算情况如下表:

注6:应纳税额计算

(一)王五(工资、年终奖分别计算):

工资部分应纳税额:(120000-80000)×10%-2520=1480元;

40000÷12=3333.33,适用税率10%,速算扣除数210;

年终奖部分应纳税额:40000×10%-210=3790元

王五应纳税额合计5270元。

(二)吴六(工资、年终奖合并计算):

(120000+40000-80000)×10%-2520=5480元;

(三)孙七(工资、年终奖分别计算):

工资部分应纳税额:(120000-80000)×10%-2520=1480元;

20000÷12=1666.67,适用税率3%,速算扣除数0;

年终奖部分应纳税额:20000×3%=600元

孙七应纳税额合计2080元。

(四)冯八(工资、年终奖合并计算):

(120000+20000-80000)×10%-2520=3480元;

上述情形,若年终奖单独计税,可以增加一次速算扣除而减少税额(比如王五之后吴六),又可使年终奖部分适用较低税率而减少税额(比如孙七之于吴八)。因此,如果月度工资奖金减除各项扣除之差额,无论是否加上年终奖,仍处于同一税率区间(比如本例四人,皆位于“36000元至144000元”),则适用年终奖单独计税政策必然较优。

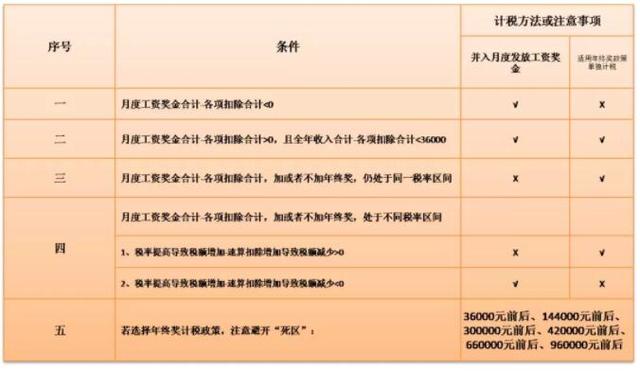

关于年终奖个税选择之“终极结论”:

小编整理的以上内容就是有关年终奖个人所得税纳税筹划_附案例,怎么样看过有理解吗?不清楚的地方可以随时咨询文章上方的在线答疑老师。或者可以扫描文章右上方二维码,联系老师免费领取个人所得税的精讲课程视频进行免费试听学习吧。会让大家有所收获的。

上一篇:个体工商户要交个人所得税吗

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】