每到年末来临,很多小伙伴都会关心的问题是,老板会给自己发多少年终奖?除此之外,最为关注的是年终奖扣完税以后自己能拿到多少钱。作为企业的财务会计人员,知道如何计算年终奖个税吗?这个问题是需要我们全面掌握的。新个税规定,计算年终奖个税有两种股方法,本文将要为大家介绍2020年终奖扣税两种方式详解,供大家参考学习。

每到年末来临,很多小伙伴都会关心的问题是,老板会给自己发多少年终奖?除此之外,最为关注的是年终奖扣完税以后自己能拿到多少钱。作为企业的财务会计人员,知道如何计算年终奖个税吗?这个问题是需要我们全面掌握的。新个税规定,计算年终奖个税有两种股方法,本文将要为大家介绍2020年终奖扣税两种方式详解,供大家参考学习。

方法一、全部并入综合所得计税:把所有的年终奖并入综合所得申报中

方法二、单独计税:选择其中一笔单独计税,其余将全部并入综合所得申报中

对于“全年一次性奖金计税方式”这两种方式,不少人很疑惑:企业在发放全年一次性奖金(即年终奖)时,已经选择并入综合所得代扣代缴个税或选择单独适用全年一次性奖金计算方法代扣代缴个税了,那么个税综合所得汇算的这两种方式具体是指什么情况?个人取得全年一次性奖金满足什么条件选择适用方法1或方法2?

请往下继续阅读。

一、发放全年一次性奖金时是单独计算纳税的,年度汇算时也可选择并入综合所得计算纳税,汇算时“全年一次性奖金计税方式”选择方法1。

相关政策:

《国家税务总局关于办理2019年度个人所得税综合所得汇算清缴事项的公告》(国家税务总局公告2019年第44号)第一条规定,依据税法规定,2019年度汇算仅计算并结清本年度综合所得的应退或应补税款,不涉及纳税人按规定选择不并入综合所得计算纳税的全年一次性奖金等所得。

国家税务总局关于公告2019年第44号的解读第一条规定,纳税人若在2019年取得全年一次性奖金时是单独计算纳税的,年度汇算时也可选择并入综合所得计算纳税。

二、无住所居民个人预缴时因预判为非居民个人,按取得数月奖金计算缴税的,汇算时将一笔数月奖金按照全年一次性奖金单独计算,“全年一次性奖金计税方式”选择适用方法2。

相关政策:

《国家税务总局关于修订部分个人所得税申报表的公告(国家税务总局公告2019年第46号)附件:1.个人所得税年度自行纳税申报表(A表)(简易版)(问答版)填报说明

第三条第(六)项:全年一次性奖金个人所得税计算

无住所居民个人预缴时因预判为非居民个人而按取得数月奖金计算缴税的,汇缴时可以根据自身情况,将一笔数月奖金按照全年一次性奖金单独计算。

上述情况是指无住所的个人预缴时预判不满足183天而按非居民取得工资薪金所得申报了个税,到2019年度结束时,无住所个人在我国境内的天数达到或超过了183天,则属于居民了,应按综合所得按年进项汇算的情况。该无住所的居民个人可以将取得的其中一笔数月奖金按照全年一次性奖金单独计算,其他的奖金则全部并入综合所得申报个税。

同时需要注意:无住所居民个人预缴时因预判为非居民个人,按取得数月奖金计算缴税的,可以选择全部并入综合所得计算缴纳个税。

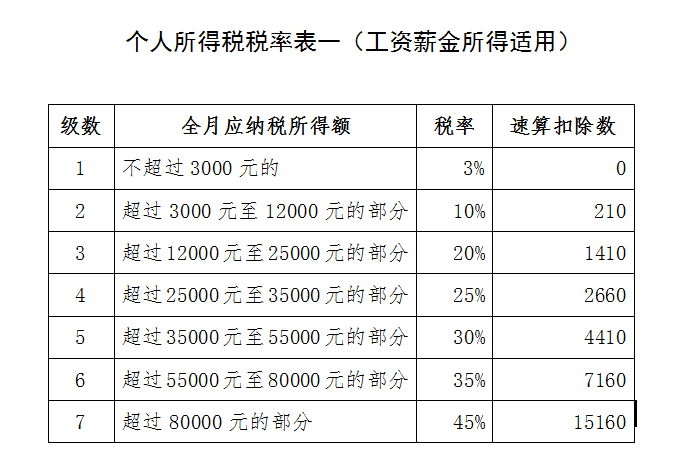

有关“2020年终奖扣税两种方式详解”,阅读后都能理解吗?还有疑问的,可以点击上方在线答疑老师进行咨询哦。想要全面掌握个税的相关计算和账务处理的,扫描右上方二维码,联系老师免费试听精讲课程视频吧,会让大家有所收获的。更有会计实操做账资料包及完整个税税率表大家可以免费领取哦。

上一篇:企业年金缴纳个税的税率是多少

下一篇:年终奖扣税计算公式是什么

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】