新个税规定工资个税的起征点从3500元调至到了5000元,这时很多小伙伴都会思考一个问题,发放年终金怎么样才能让自己减轻税收负担呢?有关年终奖金计算的方法有哪些呢?什么样的方法才是最合理的呢?新个税法年终奖计算个税的方法以及相关案例分析,希望大家阅读后可以有更进一步地掌握。

新个税规定工资个税的起征点从3500元调至到了5000元,这时很多小伙伴都会思考一个问题,发放年终金怎么样才能让自己减轻税收负担呢?有关年终奖金计算的方法有哪些呢?什么样的方法才是最合理的呢?新个税法年终奖计算个税的方法以及相关案例分析,希望大家阅读后可以有更进一步地掌握。

财政部 税务总局 关于个人所得税法修改后有关优惠政策衔接问题的通知 财税〔2018〕164号

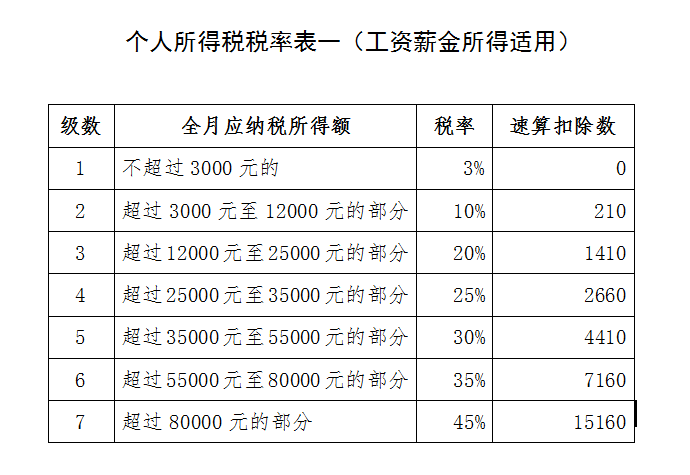

居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在 2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

【案例一】

老政策:

张某在2018年10月取得全年一次性奖金2万元,当月工资薪金收入扣除“三险一金” 后为4500元,低于5000元的费用扣除标准,应纳税款的计算公式如下:

当月工资薪金应纳税额=0(4500元未达“起征点”);

当月工资收入低于5000元,当月工资4500元与5000元的差额为500元,可以从全年一次性奖金中减除,(20000-500)/12=1625,按照新的月度税率表查找的适用税率为3%,速算扣除数为0;

全年一次性奖金应纳税额=(20000-500)*3%=585元;

当月应纳税款=0+585=585元。

新政策:

张某在2019年1月取得全年一次性奖金2万元,每月工资薪金收入扣除“三险一金”后为 4500元,张某上有老下有小,专项附加扣除可申报3000元,应纳税款的计算公式如下: 当月工资薪金应纳税额=0

如果将全年一次性奖金采取单独计税方式

20000/12=1666.67,按照新的月度税率表查找的适用税率为3%,速算扣除数为0;

全年一次性奖金应纳税额=20000*3%=600元;

如果将全年一次性奖金采取并入当年综合所得方式 4500*12+20000-5000*12-3000*12=74000-60000-36000=-22000<0

全年无需缴纳个税

【案例二】

李某受聘于一家财务咨询服务公司,2019年收入情况如下:每月领取工资13600元,个 人负担三险一金2500元/月,申报专项附加扣除时,李某向单位报送的专项附加扣除信息如下:上小学的儿子一名、尚在偿还贷款的于5年前购入境内住房一套、年满60周岁的父母两名。已知李某是独生子女,所购住房为首套住房,夫妻约定女子教育和住房贷款利息全额由李某扣除。李某2019年另取得全年一次性奖金20000元。

方法一:年终奖单独计税

20000÷12=1666.67(元),适用3%的税率,速算扣除数为0

应纳税额=20000×3%=600(元)

合计应纳个人所得税=756+600=1356(元)

方法二:并入综合所得计税

13600×12-60000-2500×12-1000×12-1000×12-2000×12+ 20000=45200(元),税率为10%,速算扣除数位2520元。

应纳税额合计=45200×10%-2520=2000(元)

结论:方法一更节税。

年终奖政策出台,企业的财务人员又要更加“被重视”了。如何给不同的员工选择不同的计税方法,关系到每个同事的钱袋子,一刀切的做法是不合适的。每个员工也要自己了解一些税法的基础知识防身,保护好自己的权益,避免自身的利益受到损害。

这里的意思是指如果纳税人在实际发放的月份选择采用特殊计税方法,但是到了年度终了,发现年终奖单独按照特殊方法计税并不划算,还不如并入年度综合所得更好,此时纳税人 可否主动提出放弃原来的计税方法,将已经按照全年奖特殊计税缴纳的税款视为预缴,再按照年度取得综合所得办理汇算清缴处理,实现退税呢?我认为这个“可以有”,纳税人自身的判断能力有限,而且发放环节计税主要还是依赖于扣缴义务人进行扣缴,纳税人未必会做出真实的意思表示,可能会存在重大误解,在年底的时候给纳税人一个选择的机会, 是合情合理的。

《通知》专门规定,居民个人取得全年一次性奖金的,可以自行选择计税方式。

对部分中低收入者而言,如将全年一次性奖金并入当年工资薪金所得,扣除基本减除费用、专项扣除、专项附加扣除后,可能根本无需缴税或者缴纳很少税款。如果将全年一次性奖金采取单独计税方式,反而会产生应纳税款或者增加税负。同时,如单独适用全年一次性奖金政策,可能在税率转换时出现税负突然增加的‘临界点’ 现象。

怎么样,上述的相关政策和案例分析都能明白吗?有关“新个税法年终奖计算个税的方法_附案例”,还有疑问的,可以点击上方在线答疑老师进行咨询哦。新手会计想要快速学会做账技能,扫描右上方二维码,联系老师免费试听有关会计真账实操做账及报税的课程吧,会让大家有所收获的。更有会计实操做账资料包及完整个税税率表大家可以免费领取哦。

上一篇:公司发的奖金怎么缴税_附案例

下一篇:企业年金缴纳个税的税率是多少

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】