增值税加计抵减的相关账务处理可以说是很多会计都会十分关注的,在处理相关账务时,大家对于一些政策应当要提前了解,这样才能顺利地处理好税务申报工作。增值税加计抵减会计分录怎么编制呢?相关的申报表怎么填写呢?跟着小编详细地看看实际案例是怎么处理的吧?

增值税加计抵减的相关账务处理可以说是很多会计都会十分关注的,在处理相关账务时,大家对于一些政策应当要提前了解,这样才能顺利地处理好税务申报工作。增值税加计抵减会计分录怎么编制呢?相关的申报表怎么填写呢?跟着小编详细地看看实际案例是怎么处理的吧?

《财政部 国家税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部税务总局海关总署公告2019年第39号)规定:

1.自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额。计算公式如下:

当期计提加计抵减额=当期可抵扣进项税额×10%

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

2.按照现行规定不得从销项税额中抵扣的进项税额,不得计提加计抵减额;已计提加计抵减额的进项税额,按规定作进项税额转出的,应在进项税额转出当期,相应调减加计抵减额。计算公式如下:

当期计提加计抵减额=当期可抵扣进项税额×10%

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

3.纳税人出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额。

纳税人兼营出口货物劳务、发生跨境应税行为且无法划分不得计提加计抵减额的进项税额,按照以下公式计算:

不得计提加计抵减额的进项税额=当期无法划分的全部进项税额×当期出口货物劳务和发生跨境应税行为的销售额÷当期全部销售额

4.纳税人应按照现行规定计算一般计税方法下的应纳税额(以下称抵减前的应纳税额)后,区分以下情形加计抵减:

(1)抵减前的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减;

(2)抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;

(3)抵减前的应纳税额大于零,且小于或等于当期可抵减加计抵减额的,以当期可抵减加计抵减额抵减应纳税额至零。未抵减完的当期可抵减加计抵减额,结转下期继续抵减。

【注意事项】

1.加计抵减额只可以抵减一般计税方法下的应纳税额。

2.适用加计抵减政策的纳税人,当期可抵扣进项税额均可以加计10%抵减应纳税额,不仅限于提供四项服务对应的进项税额。可加计抵减的进项税额还包括2019年4月1日以后取得16%、10%税率的增值税专用发票注明的税额、2019年4月1日以后转入抵扣的前期购买不动产尚未抵扣完毕的待抵扣进项税额、农产品加计扣除的进项税额、旅客运输计算抵扣的进项税额等等。

某A企业为一般纳税人,从事法律咨询,符合进项税额加计抵减条件并已提交《适用加计抵减政策的声明》, 2019年4月所属期无加计抵减期末余额,5月所属期销项税额50万元,进项税额20万元,本期没有进项转出。

抵减前的应纳税额=500,000-200,000=300,000元

加计抵减本期发生额=200,000×10%=20,000元

加计抵减本期可抵减额=0+20,000-0=20,000元 <抵减前的应纳税额300,000元,因此,加计抵减本期实际抵减额=20,000元

应纳税额=销项税额-进项税额-加计抵减本期实际抵减额=500,000-200,000-20,000=280,000元

【账务处理】

借:应交税费——未交增值税 300,000

贷:银行存款 280,000

其他收益 20,000

1.填报《增值税纳税申报表附列资料(四)》(税额抵减情况表):

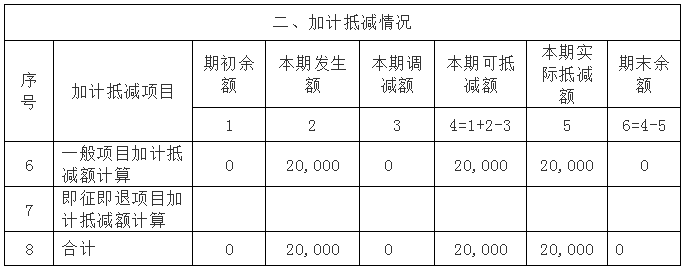

第6行“一般项目加计抵减额计算”第2列“本期发生额”应填写20,000元,第4列“本期可抵减额”应填写20,000元,第5列“本期实际抵减额”应填写20,000元,期末余额为0。

2.填写《增值税纳税申报表(一般纳税人适用)》 :

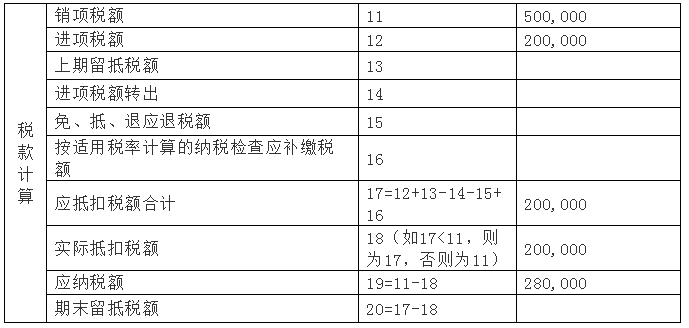

“一般项目”“本月数”第11栏“销项税额”应填写500,000元,第12栏“进项税额”应填写200,000元,第17栏“应抵扣税额合计”和第18栏“实际抵扣税额”均应填写200,000元,抵减本期实际抵减额20,000元后,第19栏“应纳税额”应填写280,000元。

以上有关增值税加计抵减会计分录_附案例,还存有疑问的,点击下方课程视频来免费试学吧,会让大家掌握做账技巧的。需要领取常用会计实操做账资料的,扫描右上方二维码进行,免费领取吧

上一篇:支付广告费用的会计分录如何写

下一篇:企业财务会计怎么编制会计分录

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】