不征税收入与免税收入如何进行账务处理?企业在日常工作中总会遇到各种各样的情况,对于不征税收入与免税收入的税务处理,有很学员都咨询过老师,接下里来小编为大家介绍的是不征税收入与免税收入的账务处理是怎样的?具体的账务处理内容随着小编一起来阅读下吧。

不征税收入与免税收入如何进行账务处理?企业在日常工作中总会遇到各种各样的情况,对于不征税收入与免税收入的税务处理,有很学员都咨询过老师,接下里来小编为大家介绍的是不征税收入与免税收入的账务处理是怎样的?具体的账务处理内容随着小编一起来阅读下吧。

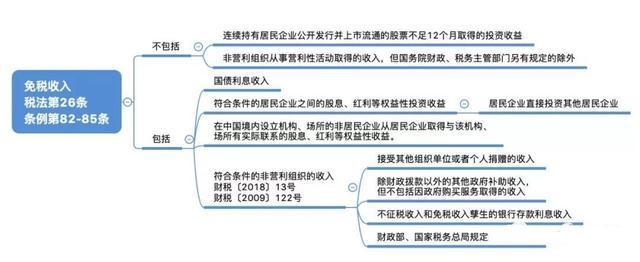

不征税收入取得的利息收入需要确认收入。

对比:非营利组织不征税收入和免税收入孳生的银行存款利息收入属于免税收入。

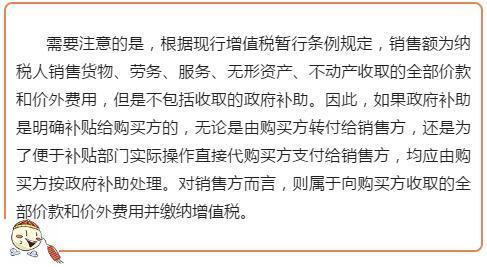

政府补助是企业从政府无偿取得的经济资源,不属于增值税的征收范围,不征收增值税。

《国家税务总局关于中央财政补贴增值税有关问题的公告》(国家税务总局公告2013年第3号)按照现行增值税政策,纳税人取得的中央财政补贴,不属于增值税应税收入,不征收增值税。自2013年2月1日起施行。

例:某公司2018年从市政府取得了财政补助120万元,用于购买新设备改造工艺。如果2018年1月利用该项补助资金购买了120万元的新设备专门用于研发,预计使用10年。区分应税收入和不征税收入两种情形,分别作纳税调整如下:

1、收到资金时:

借:银行存款 1200000

贷:递延收益 1200000

应税收入确认:企业应于年度申报所得税时通过A105020“未按权责发生制确认收入纳税调整明细表”一次性调增应纳税所得额120万元。

不征税收入的处理:因政府补助不影响本期损益,故不作纳税调整。填写A105040财政性资金调整表

2、购置固定资产时:

借:固定资产 1200000

贷:银行存款 1200000

3、按月计提折旧时:

借:研发支出 10000

贷:累计折旧 10000

应税收入处理:不作纳税调整。

不征税收入的处理:设备折旧不得在税前扣除,各月研发支出中1万元在年报时通过A105080 “资产折旧、摊销及纳税调整明细表”作纳税调增处理。

4、分摊递延收益

借:递延收益 10000

贷:其他收益 10000

由于政府补助已于收到时一次性调增应纳税所得额,后期财务上确认的其他收益1万元应作纳税调减处理。

不征税收入的处理:如果符合不征税收入确认的条件,财务上分期确认的其他收益1万元,作纳税调减处理。

某居民企业购入政府发行的年利息率为5%的三年期国债4000万元,持有180天时以4150万元的价格转让,该企业就该笔交易计算企业所得税时应纳税所得额是万元。

A.0 B. 51.97 C.98.63 D.150

答案解析:国债利息收入=国债金额×(适用年利率/365)×持有天数

=4000×(5%/365)×180=98.63万元,国债利息收入免税,转让收入应计入应纳税所得额。

该笔交易的应纳税所得额=4150-98.03-4000=51.97万元。

相关推荐:企业所得税税前扣除标准

以上内容就是不征税收入与免税收入如何进行账务处理?具体的内容小编为大家详细的介绍到这了,如你对于各种税务处理,账务处理的相关内容感兴趣的话,关注下方二维码添加老师微信,即可获取各种税务的备考资料,如您有意向可以免费试听税务处理的相关视频课程!

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】